Một nhà quan sát cho biết việc phòng ngừa rủi ro của đại lý có thể gây ra biến động ở mức khoảng 70.000 USD.

-

Vào thứ Sáu, sàn giao dịch quyền chọn tiền điện tử hàng đầu Deribit sẽ giải quyết các hợp đồng quyền chọn bitcoin và ether trị giá lần lượt là 9,5 tỷ USD và 5,7 tỷ USD.

-

Luuk Strijers của Deribit nói với CoinDesk rằng nhiều quyền chọn sắp hết hạn bằng tiền (ITM), điều này có thể gây áp lực tăng giá hoặc biến động vào thị trường.

-

David Brickell của FRNT cho biết phòng ngừa rủi ro của đại lý cũng có thể gây ra biến động khoảng 70.000 USD.

Theo các nhà quan sát, việc sắp hết hạn hàng quý của các hợp đồng quyền chọn bitcoin (BTC) và ether {{ETH} trị giá vài tỷ đô la có thể tạo ra biến động giá tăng.

Vào thứ Sáu lúc 08:00 UTC, Deribit, sàn giao dịch quyền chọn tiền điện tử hàng đầu thế giới, sẽ giải quyết các hợp đồng hàng quý trị giá 15,2 tỷ USD. Quyền chọn bitcoin chiếm 9,5 tỷ USD hoặc 62% tổng số lãi mở danh nghĩa cần thanh toán, trong khi quyền chọn ether chiếm phần còn lại.

Dữ liệu Deribit cho thấy mức hết hạn 15 tỷ USD là một trong những đợt lớn nhất trong lịch sử sàn giao dịch. Việc hết hạn sẽ xóa sạch 40% và 43% tổng lãi suất mở danh nghĩa của bitcoin và ether trong các kỳ hạn.

Lãi suất mở danh nghĩa đề cập đến giá trị đồng đô la của số lượng hợp đồng đang hoạt động tại một thời điểm nhất định. Trên Deribit, một hợp đồng quyền chọn đại diện cho một BTC và một ETH. Sàn giao dịch này chiếm hơn 85% thị trường quyền chọn tiền điện tử toàn cầu. Quyền chọn mua là một loại hợp đồng tài chính cung cấp cho người mua quyền, nhưng không có nghĩa vụ, mua một tài sản cơ bản ở mức giá định trước vào một ngày sau đó. Quyền bán mang lại quyền bán.

Luuk Strijers, giám đốc thương mại tại Deribit, cho biết một lượng lớn quyền chọn sắp hết hạn bằng tiền (ITM), điều này có thể gây áp lực tăng giá hoặc biến động vào thị trường.

Quyền chọn mua sắp hết hạn ITM có giá thực hiện thấp hơn tỷ giá thị trường hiện tại của tài sản cơ bản. Khi hết hạn, lệnh gọi ITM cung cấp cho người mua quyền mua 1 BTC với giá thực hiện (thấp hơn tỷ giá thị trường giao ngay), tạo ra lợi nhuận. Quyền chọn bán hết hạn ITM có giá thực hiện cao hơn tỷ giá thị trường hiện tại của tài sản cơ bản.

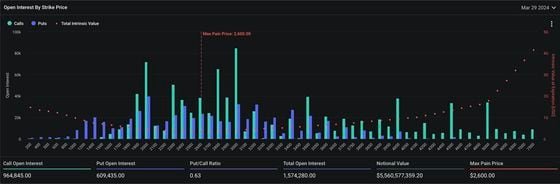

Với tỷ giá thị trường hiện tại khoảng 70.000 USD, quyền chọn bitcoin trị giá 3,9 tỷ USD sẽ hết hạn bằng tiền. Đó là 41% trong tổng số tiền lãi mở hàng quý là 9,5 tỷ USD cần thanh toán. Tương tự, 15% trong tổng số tiền lãi mở hàng quý trị giá 5,7 tỷ USD của ETH sắp hết hạn, như dữ liệu từ Deribit cho thấy.

“Các mức này cao hơn bình thường, điều này cũng có thể thấy ở mức độ đau tối đa thấp. Lý do tất nhiên là do đợt tăng giá gần đây. Mức độ hết hạn ITM cao hơn có thể dẫn đến áp lực tăng giá hoặc biến động tiềm ẩn trong cơ sở,” Strijers nói với CoinDesk.

Điểm đau tối đa khi hết hạn hàng quý của BTC và ETH lần lượt là 50.000 USD và 2.600 USD. Nỗi đau lớn nhất là khi người mua quyền chọn có nguy cơ mất nhiều tiền nhất. Lý thuyết là người bán quyền chọn (người viết), thường là các tổ chức hoặc nhà giao dịch có nguồn cung vốn dồi dào, tìm cách xác định giá gần điểm đau tối đa để gây tổn thất tối đa cho người mua quyền chọn.

Trong thị trường tăng giá gần đây nhất, bitcoin và ether liên tục điều chỉnh thấp hơn theo hướng điểm đau tối đa tương ứng của chúng chỉ để tiếp tục đà tăng sau khi hết hạn.

Theo Strijers, động lực tương tự cũng có thể xảy ra.

Strijers giải thích: “Thị trường có thể thấy áp lực tăng lên khi thời hạn sử dụng loại bỏ nam châm gây đau tối đa thấp hơn”.

Bảo hiểm rủi ro đại lý

David Brickell, người đứng đầu bộ phận phân phối quốc tế tại nền tảng tiền điện tử FRNT Financial có trụ sở tại Toronto, cho biết hoạt động phòng ngừa rủi ro của các đại lý hoặc nhà tạo lập thị trường có thể thúc đẩy sự biến động.

“Tuy nhiên, tác động lớn là [từ] vị trí gamma của người chia bài trong sự kiện. Các đại lý đang thiếu khoảng 50 triệu đô la gamma, trong đó phần lớn tập trung vào mức giá khoảng 70.000 đô la. Khi chúng ta gần hết hạn, vị thế gamma đó sẽ lớn hơn và việc phòng ngừa rủi ro bắt buộc sẽ làm trầm trọng thêm sự biến động quanh mức 70.000 đô la, tạo ra một số động thái khó khăn, khó lường ở hai bên của mức nói trên,” Brickell nói với CoinDesk.

Gamma đo lường sự chuyển động của Delta, đánh giá độ nhạy cảm của quyền chọn đối với những thay đổi về giá của tài sản cơ bản. Nói cách khác, gamma cho thấy số lượng các nhà tạo lập thị trường phòng ngừa rủi ro đồng bằng cần phải làm để giữ mức độ rủi ro ròng của họ ở mức trung tính khi giá biến động. Các nhà tạo lập thị trường phải duy trì mức độ tiếp xúc trung lập với thị trường trong khi tạo ra tính thanh khoản trong sổ đặt hàng và thu lợi nhuận từ chênh lệch giá chào mua.

Khi các nhà tạo lập thị trường bán khống hoặc nắm giữ các vị thế quyền chọn bán, họ mua cao và bán thấp để phòng ngừa rủi ro cho sổ sách của mình, có khả năng làm tăng giá.

Tổng hợp và chỉnh sửa: ThS Phạm Mạnh Cường

Theo Coindesk