Sự quan tâm trở lại của các tổ chức đối với Bitcoin trong tháng này đã khiến các nhà đầu tư và nhà phân tích cân nhắc xem giá của nó có thể tăng cao đến mức nào trong vòng 2 năm tới – đặc biệt là với sự kiện halving sắp diễn ra.

Dưới đây là nhận xét của các nhà phân tích về chu kỳ giá của Bitcoin và những gì cần thiết để đưa nó “to the moon”.

Các tổ chức tham gia

Trong suốt tháng 6, một số nhà quản lý tài sản có giá trị ròng cao như BlackRock và Fidelity đã nộp đơn đăng ký ra mắt Bitcoin ETF giao ngay tại Hoa Kỳ.

Các ngân hàng lớn và các nhà quản lý đầu tư như BNY Melon, Invesco, Morgan Stanley và những người khác bắt đầu giới thiệu các sản phẩm liên quan đến Bitcoin, chẳng hạn như dịch vụ custody (lưu ký) hoặc giao dịch OTC.

Theo Meltem Demirors – Giám đốc chiến lược của CoinShares, khi xem xét một số công ty tài chính lớn nhất tham gia vào lĩnh vực này, tổng tài sản do họ quản lý lên tới ít nhất 27 nghìn tỷ đô la.

Về mặt lý thuyết, giá của Bitcoin có thể nhân lên nhiều lần nếu các công ty này tham gia thị trường chỉ với một phần nhỏ tài sản của họ – đặc biệt là với mức thanh khoản hiện tại của thị trường.

Trong một email, James Check – nhà phân tích on-chain hàng đầu tại Glassnode đã giải thích rằng khoảng 450.000 BTC (~13,5 tỷ đô la) “rất tích cực trên thị trường giao ngay và chủ yếu tham gia vào việc khám phá giá”.

“Rất khó để đo lường một đồng đô la trong biến động thị trường, nhưng điều này ít nhất cho phép chúng tôi cung cấp một phạm vi/giới hạn vấn đề”.

Vào năm 2021, Cathie Wood của ARK Invest (công ty cũng đang cố gắng tung ra Bitcoin ETF) dự đoán rằng Bitcoin có thể đạt 500.000 đô la nếu các nhà đầu tư tổ chức phân bổ 5% danh mục đầu tư của họ cho tài sản này.

Hành vi của holder Bitcoin

Khi giá Bitcoin tăng lên, có thể các nhà đầu tư trước đó chọn chốt lời bằng cách bán tài sản của họ, hấp thụ tác động tăng giá của bất kỳ thanh khoản nào tham gia vào thị trường.

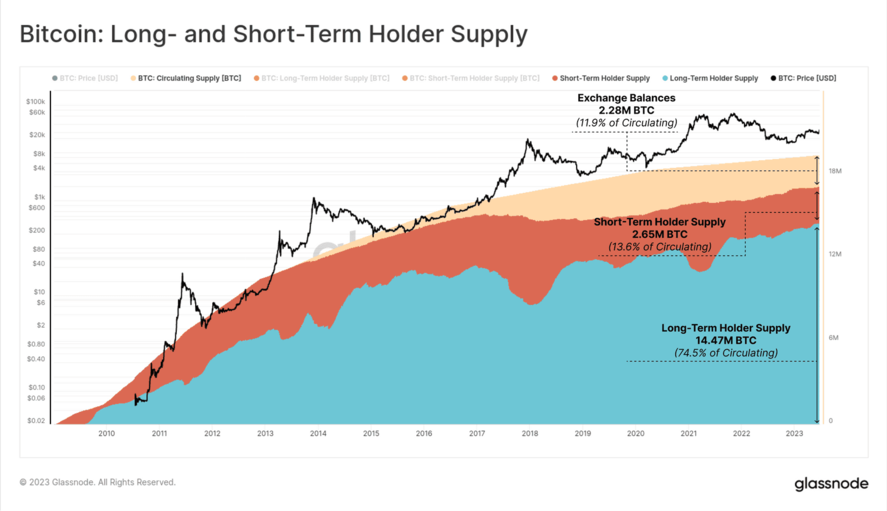

Tuy nhiên, nhiều công ty tình báo thị trường như Santiment và Glassnode ghi nhận “xu hướng chuyển giao tài sản đang diễn ra từ các nhà đầu tư có sở thích khung thời gian dài sang HODLer” trong những tháng gần đây. Trong khi đó, số lượng Bitcoin trên các sàn giao dịch cũng thấp hơn bao giờ hết.

Nguồn cung cho holder Bitcoin ngắn hạn và dài hạn | Nguồn: Glassnode

Dữ liệu của CryptoQuant cho tháng 6 dường như chứng minh điều này, cho thấy holder dài hạn giảm phần lớn hoạt động bán của họ. Nhà phân tích Axel Adler Jr đã viết trong một bài đăng:

“Thay đổi hành vi của holder dài hạn có thể báo hiệu bắt đầu của chu kỳ tăng giá mới”.

Trước đây, các nhà đầu tư lưu ý rằng Bitcoiner nói chung có niềm tin mạnh mẽ để giữ tài sản của họ bất kể giá cả. Chẳng hạn, Paul Tudor Jones nói thêm rằng 86% holder Bitcoin không bán tài sản khi giá giảm từ 17.000 đô la xuống 3.000 đô la từ năm 2017 đến năm 2018. Stanley Druckenmiller cũng đánh giá cao tài sản này vào tháng trước do holder là “những người cuồng tín”.

Còn halving thì sao?

Trớ trêu thay, một số nhà phân tích nghĩ halving sẽ không tác động mạnh đến thị trường sau khi xuất hiện vào tháng 4/2024.

Các đợt tăng giá lịch sử của Bitcoin vào năm 2013, 2017 và 2021 đều diễn ra một năm sau halving. Mặc dù mối liên hệ có vẻ rõ ràng, nhưng một báo cáo từ Coinbase trong tháng này lập luận rằng mỗi chu kỳ có thể không liên quan nhiều đến halving như các yếu tố khác.

“Ngoài đợt halving lần thứ ba, không có bằng chứng rõ ràng cho thấy các sự kiện này hỗ trợ hành động giá Bitcoin”.

Năm 2013 và 2020 kết hợp với việc các ngân hàng trung ương tiến hành nới lỏng định lượng lớn, trong khi năm 2016 là khi Bank of England nối lại chương trình mua trái phiếu để đối phó với Brexit.

Trưởng phòng Marketing của CryptoQuant ủng hộ quan điểm hoài nghi hơn này. Ông nói:

“Tôi cũng đồng ý với thực tế là tác động của halving Bitcoin đang giảm do giới hạn nguồn cung mới giảm đáng kể”.

Tuy nhiên, Chung lưu ý rằng các yếu tố khác đáng để lạc quan – chẳng hạn như sự tham gia của các tổ chức sau khi BlackRock nộp hồ sơ ETF.

“Bạn có thể thấy rằng khối lượng quỹ nắm giữ tăng vọt sau thông báo của BlackRock”.

Phần nắm giữ của quỹ Bitcoin | Nguồn: CryptoQuant

Sự tham gia ngày càng tăng của Trung Quốc vào lĩnh vực tiền điện tử cũng có khả năng làm tăng thanh khoản và nhu cầu. Hồng Kông đang cung cấp giấy phép cho các sàn giao dịch. Những công ty như vậy giúp ngành truy cập vào ngân hàng và các trader bán lẻ trong khu vực được phép giao dịch các loại tiền điện tử lớn.

Minh Anh

Theo CryptoPotato