Maverick protocol là AMM được thiết kế theo cơ chế thanh khoản tập trung. Ngoài ra, Maverick còn giúp người dùng giải quyết bài toán quản lý thanh khoản hiệu quả trên DEX. Vậy giải pháp dự án đưa ra là gì, cùng Coin98 Insights tìm hiểu trong bài viết.

Thông tin tổng quan về Maverick

Thông tin cơ bản về dự án

Maverick là dự án AMM DEX hoạt động trên nhiều hệ sinh thái khác nhau. Tính tới thời điểm viết bài, dự án đã xuất hiện trên 3 hệ sinh thái lớn là Ethereum, ZkSync và BNB Chain.

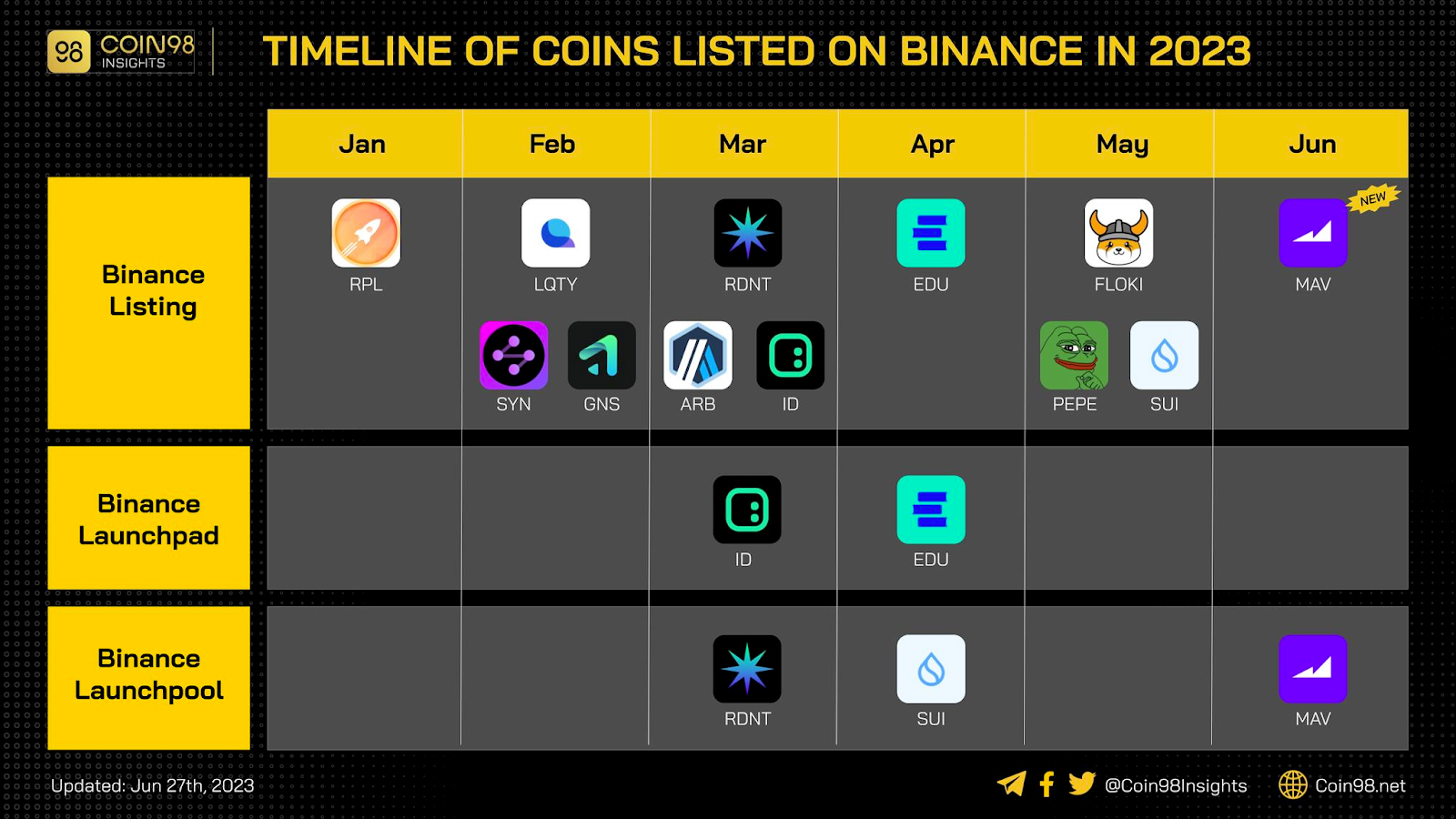

Đây cũng là dự án thứ 3 trong năm 2023 được Binance đưa vào danh sách Binance Launchpool. Bên cạnh đó, với việc triển khai trên ZkSync thì Maverick đã nhận được sự chú ý từ phía cộng đồng.

Maverick ứng dụng mô hình thanh khoản tập trung để mang lại lợi ích cho cả người cung cấp thanh khoản – LP (khiến nguồn vốn của họ được sử dụng hiệu quả) và trader (khiến giao dịch ít trượt giá hơn).

Đọc thêm: Thanh khoản tập trung (CLMM) là gì? Mô hình AMM tiềm năng thế hệ mới

Bên cạnh đó, Maverick cũng cho phép LP tuỳ biến vị thế cung cấp thanh khoản của họ một cách linh hoạt nhất.

Dự án còn giúp LP giải quyết bài toán về rủi ro impermanent loss (IL trên AMM theo dạng thanh khoản tập trung thường cao hơn AMM truyền thống).

Theo đó, Maverick cung cấp cho LP các chiến lược cung cấp thanh khoản khác nhau với mục đích khiến cho khoảng giá của LP di chuyển sát với giá token thực tế. Từ đó giúp thanh khoản được sử dụng hiệu quả hơn, giúp LP tối ưu chi phí và giảm thiểu rủi ro.

Một số cột mốc của Maverick

Maverick protocol là dự án nhận được sự đầu tư tới từ nhiều quỹ đầu tư lớn trong đó có Binance Labs.

Vào ngày 21/06/2023, dự án đã đưa ra thông báo về việc kêu gọi thành công 9 triệu USD từ các quỹ đầu tư kể trên.

Hiện tại Maverick (MAV) đã được niêm yết chính thức trên sàn giao dịch Binance.

Tổng quan mô hình hoạt động của Maverick Protocol

AMM

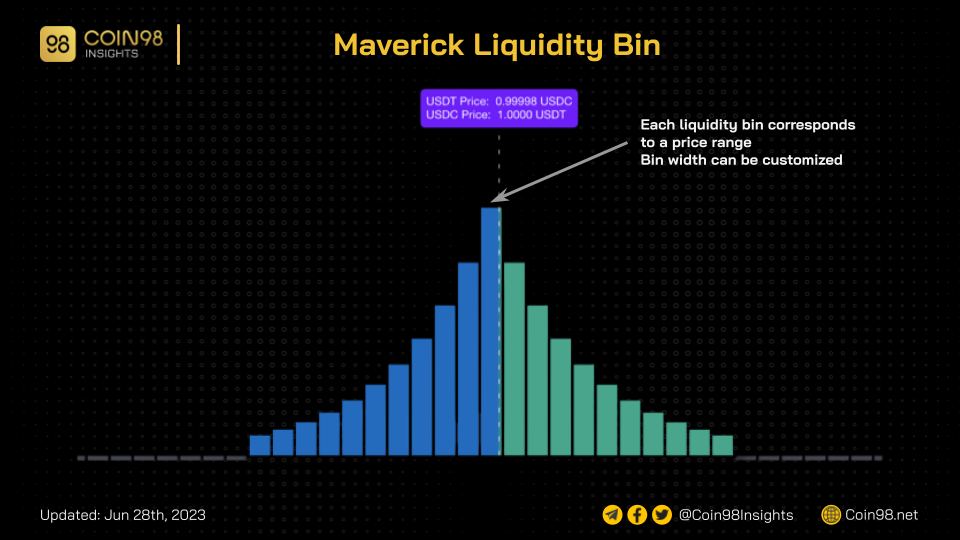

AMM là nền tảng của tất cả các tính năng mà Maverick Protocol đã thiết kế. Thanh khoản trong pool của Maverick Protocol được chia vào các liquidity bin (có nhiều nét tương đồng với Liquidity Book của Trader Joe).

Tuy nhiên khác với TraderJoe, Maverick Protocol sử dụng công thức giá giống với Uniswap v3 trong từng liquidity bins.

Maverick AMM giúp trader giảm trượt giá khi giao dịch token. Bên cạnh đó, người cung cấp thanh khoản (liquiditiy provider – LP) sẽ đạt được hiệu quả sử dụng vốn cao hơn (nhận được nhiều phí giao dịch với số vốn để cung cấp thanh khoản thấp) so với mô hình AMM truyền thống (x*y=k).

Tuy nhiên, LP khi cung cấp thanh khoản cũng sẽ phải chịu mức impermanent loss (IL) lớn hơn so với AMM truyền thống (điểm mà AMM theo dạng thanh khoản tập trung phải đánh đổi).

Dự án giải quyết vấn đề này bằng cách cung cấp cho LP các chiến lược khác nhau.

Các chiến lược này được thiết lập với mục đích chính giúp thanh khoản di chuyển theo cùng với giá token. Từ đó giúp LP giảm thiểu các tác động từ impermanent loss. Bên cạnh đó, do thanh khoản của LP liên tục được sử dụng nên cũng sẽ đạt hiệu quả sử dụng vốn cao hơn.

Đây cũng là điểm khiến Maverick khác biệt so với các sản phẩm cùng loại trên thị trường DeFi.

Chiến lược cung cấp thanh khoản

Hiện tại, Maverick cung cấp cho người dùng 4 lựa chọn khác nhau về chiến lược cung cấp thanh khoản bao gồm:

- Mode Right: Khi giá token tăng, khoảng giá vị thế của LP hiện tại sẽ di chuyển tăng tương ứng và sẽ không di chuyển xuống khi giá giảm. Ví dụ, LP đang cung cấp thanh khoản cho cặp ETH-USDC tại khoảng giá (1,800 – 1,900), khi giá ETH tăng lên 2,000 USD thì khoảng giá sẽ tăng lên (1,950 – 2,050). Nếu giá ETH giảm về 1,700 thì thanh khoản của LP vẫn giữ ở mức (1,950 – 2,050).

- Mode Left: Ngược lại với Mode Right, khi giá token giảm, vị thế thanh khoản của LP sẽ tự động di chuyển về hướng giá và sẽ không dịch chuyển tăng khi giá tăng trở lại.

- Mode Both: Khi giá thay đổi, cả tăng và giảm thì thanh khoản sẽ dịch chuyển theo tương ứng. Có nghĩa đây là sự kết hợp của Mode Left và Mode Right.

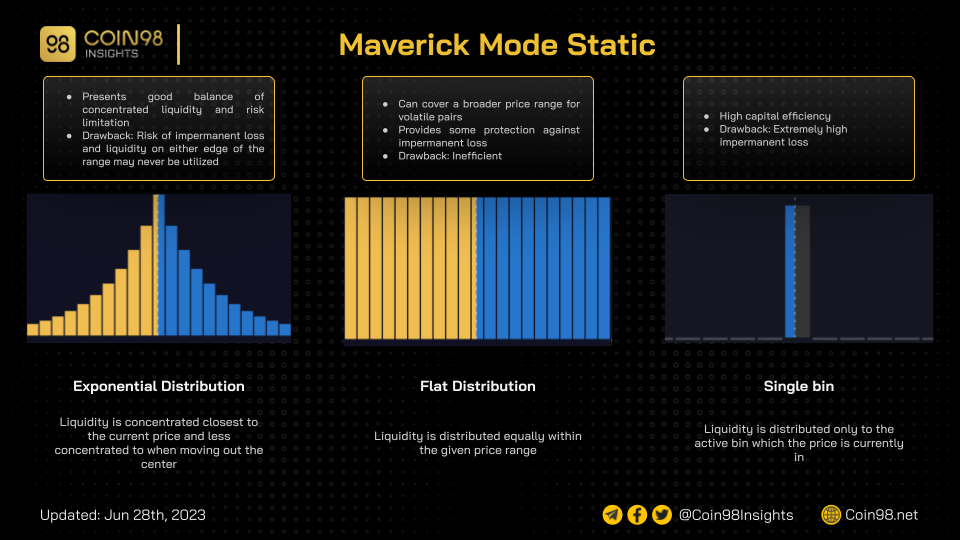

- Mode Static: Trải nghiệm cung cấp thanh khoản như trên Uniswap v3, vùng thanh khoản sẽ không thay đổi theo sự di chuyển của giá tài sản.

Người dùng có thể xem thêm video dưới đây để có thể hình dung rõ hơn về cách di chuyển của thanh khoản:

Như vậy, Mode Right sẽ phù hợp với nhà đầu tư cảm thấy bullish với tài sản và ngược lại với Mode Left. Trong khi đó, Mode Both sẽ phù hợp cho nhà đầu tư chưa rõ về xu hướng biến động.

Đối với Mode Static, LP có thể lựa chọn 1 trong 3 cách cung cấp thanh khoản bao gồm: Exponential, Flat và Single bin. Các lựa chọn sẽ có điểm khác nhau về phân phối thanh khoản trong cùng một khoảng giá.

Tuy nhiên, các chiến lược này cũng tồn tại các rủi ro nhất định. Coin98 Insights phân tích chi tiết trong phần sau của bài viết.

Sub-pool

Maverick cho phép LP tuỳ chỉnh thông số như chiến lược cung cấp thanh khoản, phí giao dịch, độ rộng của liquidity bin, phân phối thanh khoản, …

Trong cùng một cặp giao dịch, với mỗi bộ chỉ số phí giao dịch (fee tiers) và độ rộng của liquidity bin (bin width) sẽ tạo thành một pool thanh khoản riêng biệt được gọi là sub-pool.

Ví dụ:

- Người dùng A cung cấp thanh khoản cặp giao dịch ETH-USDC với mức phí 0.1% và bin width là 1%.

- Người dùng B cung cấp thanh khoản cặp giao dịch ETH-USDC với mức phí 0.2% và bin width là 1%.

Hai hành động này sẽ tạo ra 2 sub-pool khác nhau trong cùng một cặp giao dịch ETH-USDC trên Maverick.

Ngoài ra, một điểm cần lưu ý đó là các lựa chọn chiến lược cung cấp thanh khoản khác nhau sẽ không tạo ra thêm sub-pool. Cũng ví dụ trên, giả sử người dùng A lựa chọn cung cấp theo Mode Right, còn người dùng C lựa chọn cung cấp theo Mode Both (fee tiers là 0.1% và bin width là 1%) thì A và C đang cung cấp thanh khoản cho cùng một sub-pool.

Đối với người giao dịch (trader), họ sẽ không cần quan tâm nhiều tới việc có bao nhiêu sub-pool và phải chọn giao dịch trên sub-pool nào khi có nhu cầu swap. Do Maverick sẽ tận dụng tối ưu thanh khoản trên tất cả các sub-pool trong một cặp giao dịch để mang lại mức trượt giá tối ưu nhất cho trader.

Tuy nhiên, LP sẽ cần chú ý tới việc họ đang cung cấp thanh khoản cho sub-pool nào vì đây là yếu tố quyết định tới thu nhập từ phí giao dịch của họ.

Với cơ chế hoạt động của Maverick, khi trader thực hiện một lệnh swap, AMM sẽ ưu tiên chọn sub-pool với mức độ trượt giá thấp hoặc mang lại nhiều lợi ích nhất cho họ.

Điều này có nghĩa là với 2 sub-pool có cùng một mức TVL và cung cấp cùng một độ sâu thanh khoản trong cùng một khoảng giá, Maverick sẽ ưu tiên sử dụng sub-pool với mức phí giao dịch thấp hơn.

Trong trường hợp thanh khoản của sub-pool có phí giao dịch thấp hơn (tối ưu về giá cho trader hơn) đã được tận dụng hết thì thanh khoản của sub-pool tiếp theo mới được sử dụng.

Do đó, sub-pool với mức phí giao dịch cao hơn sẽ nhận được ít nhu cầu từ trader. Từ đó có thể khiến thu nhập từ phí giao dịch thấp hơn.

Boosted position

LP khi tham gia farming trên Maverick protocol có thể tham gia vào boosted position để gia tăng thêm lợi nhuận.

Boosted position là những pool thanh khoản cụ thể được định nghĩa là một sub-pool kèm theo chiến lược farm nhất định và được một hoặc nhiều cá nhân cung cấp phần thưởng vào pool đó với mục tiêu gia tăng thanh khoản.

Trong ví kể trên, có thể thấy 2 boosted position #17 và #18 đều thuộc một sub-pool với mức phí 0.03% và bin width 0.1%. Tuy vậy, 2 boosted position này có sự khác nhau về chiến lược cung cấp thanh khoản, do đó đây là 2 boosted position độc lập.

Lợi nhuận của boosted position đến từ 2 nguồn là phí giao dịch và phần thưởng cung cấp.

Bất kỳ ai đều có thể cung cấp phần thưởng cho một boosted position nhất định dưới hình thức nhiều loại token khác nhau. Người “donate’ cho boosted position có thể lựa chọn thời gian phân bổ phần thưởng (tối đa 30 ngày).

Nếu LP muốn nhận được khoản “donate” này thì họ bắt buộc sẽ phải cung cấp thanh khoản cho boosted position nhất định. Điều đó có nghĩa là LP sẽ không còn được tự do lựa chọn chiến lược và thông số của thanh khoản nữa.

Rủi ro của chiến lược cung cấp thanh khoản

Như đã đề cập ở trên, cả 3 chiến lược cung cấp thanh khoản (ngoại trừ Static) đều hướng tới mục tiêu khiến khoảng giá của LP di chuyển theo xu hướng biến động của giá tài sản.

Trong trường hợp Mode Right, chiến lược sẽ mang lại lợi nhuận cao nhất khi xu hướng giá token tăng trong dài hạn. Ngược lại với Mode Left, LP sẽ có lợi nhuận cao nhất khi xu hướng giá giảm trong dài hạn.

Tuy vậy, các chiến lược Mode Left, Right và Both của Maverick còn có rủi ro permanent loss.

Trong trường hợp impermanent loss (tổn thất tạm thời), mức tổn thất của LP sẽ bằng 0 khi giá tài sản quay trở lại giá trị vào thời điểm khi LP tham gia cung cấp thanh khoản (trong điều kiện LP không rút thanh khoản ra giữa chừng).

Khi giá tài sản biến động so với thời điểm khi LP tham gia cung cấp thanh khoản ban đầu mà LP đó quyết định rút thanh khoản từ pool thì khi đó impermanent loss sẽ trở thành permanent loss. Có nghĩa là LP khi đó đã ghi nhận lỗ (realized loss).

Vì thế, bản chất của việc xuất hiện permanent loss trong các chiến lược giao dịch của Maverick đến từ các sự kiện dịch chuyển khoảng giá. Vì lúc này, mức impermanent loss đã được ghi nhận (realized) và vị thế cũ của LP đã được rút ra để cung cấp thanh khoản vào vị thế mới.

Rủi ro permanent loss sẽ trở nên nghiêm trọng hơn khi:

- Thuật toán của chiến lược không thay đổi kịp thời với biến động giá token.

- Việc thay đổi xảy ra quá thường xuyên.

Vì thế, với Mode Both dù thanh khoản được tận dụng hiệu quả hơn nhưng cũng gây ra nhiều rủi ro về permanent loss hơn cho LP (vì vị thế bị thay đổi quá thường xuyên).

Một tài khoản twitter đã thực hiện backtest với các chiến lược khác nhau trên Maverick, độc giả có thể tham khảo tại đây. Dưới đây là kết quả backtest với cặp giao dịch WETH-USDC.

Theo đó, xu hướng giá WETH là tăng trong khoảng thời gian này nên Mode Left sẽ là chiến lược có mức lợi nhuận kém nhất.

Dù Mode Both cho thấy sự điều chỉnh khoảng giá theo mức biến động giá token nhưng do mức phí giao dịch không bù đắp được permanent loss nên lợi nhuận thua kém hơn so với Mode Right.

Ngoài ra, LP sẽ không cần phải trả gas fee khi vị thế thanh khoản bị dịch chuyển. Điều này khiến cho chiến lược cung cấp thanh khoản trên Maverick có sự tối ưu hơn về chi phí.

Tóm lại, khi cung cấp thanh khoản theo các chiến lược này, người dùng cũng cần phải tính toán tới rủi ro kể trên để tối ưu lợi nhuận.

Phân tích tokenomics của Maverick protocol

MAV là token chính thức của Maverick protocol và có các tính năng:

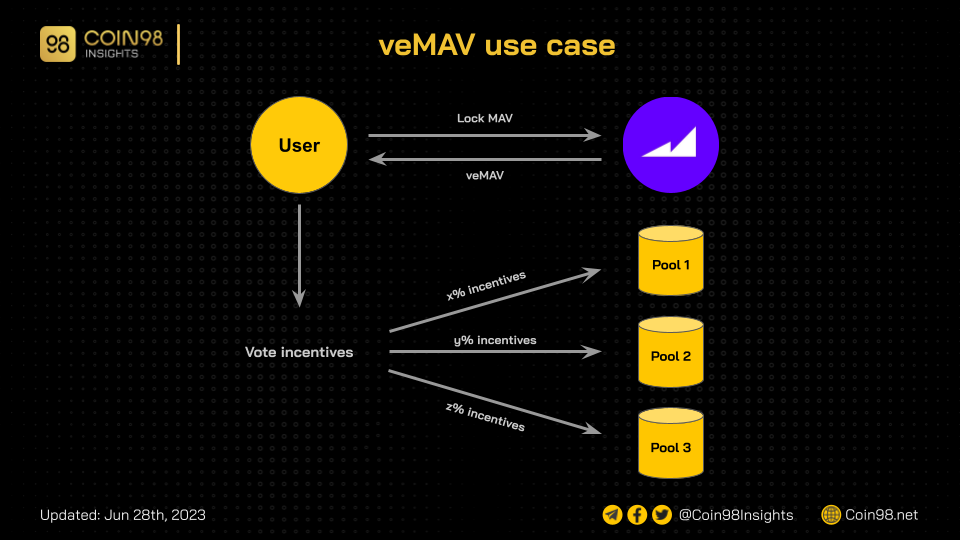

- Governance: Người dùng thể stake MAV Token vào giao thức và nhận lại veMAV Token để có quyền quản trị trong dự án.

- veMAV: Với veTokenomics lấy cảm hứng từ Curve Finance, người dùng sở hữu veMAV có thể tham gia vote phần thưởng cho từng pool khác nhau trên AMM. Từ đó, tham gia điều hướng thanh khoản cho các token khác nhau trên Maverick.

Đọc thêm: Curve Wars là gì?

Dự án đang có kế hoạch triển khai veMAV thành 2 giai đoạn:

- Giai đoạn 1: Triển khai veMAV smart contract, cho phép người dùng lock MAV để nhận về veMAV

- Giai đoạn 2: Triển khai các tính năng voting. Lúc này, người dùng có thể tham gia biểu quyết dựa trên voting power (được tính bằng số lượng veMAV) quyết định phần thường trong của các pool thanh khoản.

Nếu chiến lược triển khai token của Maverick thành công, thu hút được nhu cầu giao dịch và cung cấp thanh khoản đủ lớn thì tokenomics sẽ thúc đẩy nhu cầu sở hữu veMAV của các DAO lớn (như cách Convex Finance đã làm trong quá khứ).

Tuy nhiên, hiện tại Maverick chưa thu phí giao dịch. Theo đó, LP sẽ nhận lại toàn bộ phí giao dịch trên nền tảng.

Do đó đây là một điểm trừ trong tokenomics của Maverick khi dự án cũng như veMAV holder chưa có nguồn thu “organic”.

Đánh giá flywheel của Maverick protocol

Xét trên khía cạnh AMM, Maverick đã thiết kế một sàn giao dịch DEX với các tính năng như thanh khoản tập trung, cho phép người dùng tuỳ biến tối đa và cung cấp các chiến lược cung cấp thanh khoản khác nhau cho LP.

Từ đó Maverick hướng tới mục tiêu tạo ra một positive feedback loop như sau:

Khi các tính năng kể trên hoạt động hiệu quả, LP sẽ có nhiều động lực hơn để cung cấp thanh khoản trên Maverick (do chiến lược cung cấp thanh khoản có nhiều lợi nhuận và tối ưu chi phí hơn).

Giao dịch của trader khi đó sẽ ít trượt giá hơn, từ đó thu hút nhu cầu giao dịch. Điều này dẫn tới khối lượng giao dịch trên Maverick tăng, LP nhận được nhiều phí hơn và lại kích thích nhu cầu cung cấp thanh khoản.

Khi dự án sở hữu nhu cầu giao dịch, người dùng và lượng thanh khoản lớn, veTokenomics sẽ phát huy hiệu quả tạo ra nhu cầu sở hữu đối với token MAV của dự án.

Theo đó, dự án khi niêm yết token trên Maverick sẽ có nhu cầu gia tăng thanh khoản từ đó sẽ tích luỹ veMAV để có nhiều voting power để gia tăng yield cho pool có token của họ.

Người dùng khi tham gia farming cũng sẽ có nhu cầu điều hướng nguồn yield qua các pool thanh khoản mà họ đang tham gia. Vì vậy, nhu cầu sở hữu veMAV cũng sẽ gia tăng.

Tuy nhiên, khi flywheel kể trên không đủ mạnh khiến giá trị token MAV sụt giảm thì dự án sẽ có rủi ro đi vào negative feedback loop khi LP không còn nhiều động lực cung cấp thanh khoản.

Nhìn chung, tuy Maverick lấy cảm hứng từ nhiều sản phẩm có sẵn trong thị trường DeFi nhưng dự án vẫn có sự khác biệt từ tính tuỳ biến cao và chiến lược hiệu quả cho LP.

Bên cạnh đó, với việc ra mắt token MAV với veTokenomics, dự án có tiềm năng tăng trưởng nhiều lần so với hiện tại nếu tận dụng hiệu quả các lợi thế về mặt truyền thông và sự đi lên của các hệ sinh thái mới như ZkSync.