Kể từ khi các quỹ ETF bitcoin giao ngay được phê duyệt vào tháng 1, DeFi có vẻ phát triển mạnh mẽ, khơi dậy những ký ức về năm 2020, hay còn gọi là Mùa hè DeFi, khi không gian nhộn nhịp với hoạt động.

-

Lợi suất DeFi đã vượt quá lợi suất từ các khoản đầu tư thông thường như Kho bạc Hoa Kỳ, làm dấy lên hy vọng về sự quan tâm nhen nhóm và có thể là một Mùa hè DeFi khác.

-

Tỷ lệ tiết kiệm DAI của MakerDAO mang lại cho người dùng lợi suất 15%, trong khi các góc DeFi rủi ro hơn có thể kiếm được 27% thông qua Ethena Labs.

-

Một chuyên gia cho biết: “Thị trường tăng trưởng chứng kiến giá bắt đầu tăng dần và bây giờ, hai tháng sau, nó lại hoàn toàn ngược lại, xét về tỷ giá trong DeFi và TradFi”.

Tài chính phi tập trung, hay DeFi , suy yếu vào năm 2023, một trong nhiều khó khăn mà ngành tiền điện tử phải đối mặt.

Bởi vì Cục Dự trữ Liên bang và các ngân hàng trung ương khác đang tăng lãi suất nên các khoản đầu tư thông thường – và trong nhiều trường hợp là ít rủi ro hơn – có vẻ hấp dẫn hơn. Tại sao lại phải gửi tiền của bạn vào một số nhóm DeFi khi Kho bạc Hoa Kỳ an toàn hơn có lợi suất cao hơn?

Nhưng DeFi hiện có vẻ đang phát triển mạnh mẽ, khơi dậy những ký ức về năm 2020, hay còn gọi là Mùa hè DeFi, khi không gian nhộn nhịp hoạt động.

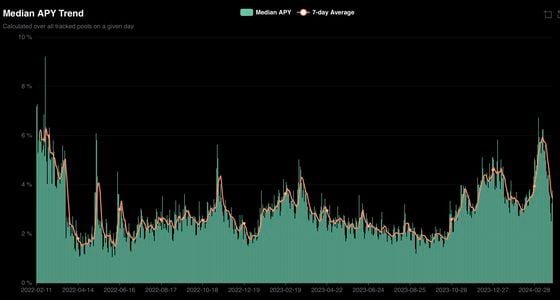

Trong khi lợi suất DeFi trung bình, tính trung bình trong 7 ngày, ở mức dưới 3% trong hầu hết năm 2023 và giảm xuống dưới 2% nhiều lần, thì đầu tháng này, nó đã tăng lên gần 6%, theo dữ liệu từ DefiLlama . Việc đưa tài sản thế chấp vào Tỷ lệ tiết kiệm DAI của MakerDAO mang lại cho người dùng lợi suất 15%. Những người đủ thoải mái để đi sâu vào các góc rủi ro hơn của DeFi có thể kiếm được 27% thông qua Ethena Labs .

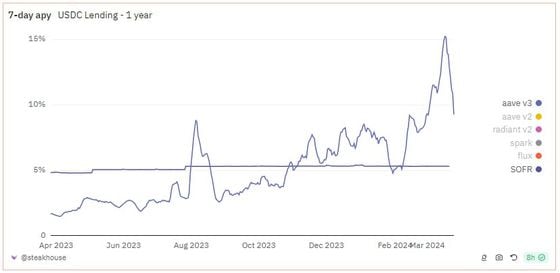

Các mức cao hơn này vượt quá Tỷ lệ tài trợ qua đêm có bảo đảm, hay SOFR, lãi suất mà các ngân hàng sử dụng để định giá các công cụ phái sinh và khoản vay bằng đô la Mỹ, hiện ở mức khoảng 5,3% .

Những luồng gió thể chế mạnh mẽ đã thúc đẩy thị trường tiền điện tử tăng trưởng hiện tại, được khởi động bởi sự xuất hiện vào tháng 1 của các quỹ giao dịch trao đổi bitcoin giao ngay từ những người như BlackRock và Fidelity, cũng như bởi sự quan tâm của các công ty tài chính truyền thống đối với cái gọi là token hóa tiền thật. -world assets – thể hiện quyền sở hữu tài sản thông thường thông qua mã thông báo được giao dịch trên blockchain.

Trong khoảng một năm qua, với lợi suất từ các sản phẩm có thu nhập cố định cạnh tranh với những gì được cung cấp trên nền tảng DeFi, các công ty tài chính truyền thống như JPMorgan và BlackRock cũng như các công ty khởi nghiệp về tiền điện tử như Ondo Finance đã tập trung nỗ lực vào tiền điện tử của họ vào việc token hóa các tài sản có lợi suất cao hơn như Kho bạc Hoa Kỳ. và các quỹ thị trường tiền tệ.

Nhưng tiền điện tử và DeFi bắt đầu nóng lên vào tháng 10, theo Sébastien Derivaux, đồng sáng lập của Steakhouse Financial. Đó là thời điểm mà tỷ lệ DeFi bắt đầu cạnh tranh và sau đó vượt qua SOFR. Các sản phẩm DeFi gốc tiền điện tử, thay vì các sản phẩm tài chính thông thường được mã hóa, bắt đầu trông hấp dẫn hơn.

Ông nói qua Telegram: “Theo thông lệ, khi có một thị trường tăng trưởng, lãi suất trong các giao thức cho vay sẽ tăng lên”. “Nó thậm chí còn nhiều hơn ở các thị trường vĩnh viễn (giả sử đó là do các nhà bán lẻ nhận thấy việc sử dụng các sàn giao dịch nước ngoài cung cấp thị trường perp dễ dàng hơn là tận dụng DeFi).”

Lucas Vogelsang, Giám đốc điều hành của Centrifuge, một công ty cho biết: Vài tháng sau khi các quỹ ETF bitcoin giao ngay được phê duyệt, xu hướng này ngày càng gia tăng, song song với việc lãi suất tăng tương đối nhanh sau cuộc khủng hoảng Covid ngày càng gia tăng vào đầu năm 2020. đã đi tiên phong trong việc mã hóa tài sản trong thế giới thực hoặc RWA.

Vogelsang nói trong một cuộc phỏng vấn. “Thị trường tăng trưởng chứng kiến giá bắt đầu tăng dần và bây giờ, hai tháng sau, nó lại hoàn toàn ngược lại, xét về tỷ giá trong DeFi và TradFi.”

Bởi vì ngành công nghiệp tiền điện tử vẫn còn tương đối nhỏ nên không có đủ vốn để cho những người lạc quan cho vay và do đó, họ không ngại vay với lãi suất cao. Vogelsang chỉ ra rằng mặc dù các tổ chức rõ ràng quan tâm đến tiền điện tử nhưng họ không thực sự lấp đầy khoảng trống về nhu cầu thị trường. Ông nói: “Một thị trường tiền điện tử ngoài chuỗi sẽ không mang lại lợi nhuận 12% chỉ vì thiếu nguồn cung; ai đó sẽ lấp đầy nó. Trên chuỗi, điều đó không xảy ra”. “Đó là dấu hiệu của sự non nớt theo cách đó.”

Một số lãi suất cho vay DeFi có thể trông cao không bền vững, một lời nhắc nhở khó chịu về các dự án tiền điện tử đã bùng nổ trong những năm qua. Nhưng chẳng hạn, tỷ lệ cho vay trên giá trị (LTV) tương đối thấp trên các nền tảng như Morpho Labs , Rob Hadick, đối tác chung của Dragonfly cho biết.

Hadick nói trong một cuộc phỏng vấn: “Tôi thực sự không nghĩ rằng hoạt động cho vay đã quay trở lại; tôi nghĩ tiền gửi đã quay trở lại”. “Tôi nghĩ đó là vì mọi người muốn lợi nhuận. Nhưng hiện tại không có nhiều sự thay đổi giả thuyết xảy ra như vài năm trước.”

Hadick, công ty của ông là nhà đầu tư vào Ethena Labs, đã chỉ ra rằng lợi suất siêu cao có sẵn trên nền tảng đó không được củng cố bởi đòn bẩy thuần túy mà thay vào đó tuân theo giao dịch cơ bản – thị trường giao ngay dài hạn và bán khống hợp đồng tương lai liên quan.

Hadick nói: “Khi thị trường thay đổi, lãi suất có thể giảm xuống. Nhưng nó không giống như đòn bẩy theo nghĩa truyền thống”. “Mọi người sẽ ngừng giao dịch khi nó không còn mang tính kinh tế nữa, trái ngược với câu nói ‘Tôi sắp nổ tung và tài sản thế chấp của tôi sẽ bị thanh lý.’ Đó không phải là điều xảy ra trong loại hình giao dịch này.”

Tổng hợp và chỉnh sửa: ThS Phạm Mạnh Cường

Theo Coindesk