Sự gia tăng của Bitcoin có thể khiến các nhà đầu tư đặt câu hỏi “Tại sao không phải là Bitcoin 100%?” Đây là lý do tại sao.

Lý thuyết tài chính lâu đời và được chấp nhận rộng rãi cho thấy rằng đa dạng hóa không chỉ tốt mà còn cải thiện lợi nhuận kỳ vọng trên mỗi đơn vị rủi ro. Thật không may, không gian tiền điện tử hiện tại dường như đang bỏ qua nguyên tắc này.

Tương đương với “TradFi”

Một bài đăng kịp thời từ công ty quản lý tài sản định lượng AQR cung cấp “TradFi” trực tiếp tương đương với vấn đề chưa đa dạng hóa. Trong bài đăng , người đồng sáng lập AQR và CIO Cliff Asness đã bác bỏ một bài báo gần đây đặt ra câu hỏi một cách hiệu quả, “Tại sao không phải là 100% vốn cổ phần?” – một phong cách suy nghĩ có xu hướng xuất hiện trở lại trong thời kỳ thị trường giá lên.

Bạn đang đọc Crypto Long & Short , bản tin hàng tuần của chúng tôi cung cấp thông tin chi tiết, tin tức và phân tích dành cho nhà đầu tư chuyên nghiệp. Đăng ký tại đây để nhận nó trong hộp thư đến của bạn vào thứ Tư hàng tuần.

Blog kể lại một số nguyên lý nhất định của lý thuyết tài chính cơ bản, phần lớn là “việc sở hữu một tài sản là chưa tối ưu”:

“Trong tài chính 101, chúng ta được dạy rằng nói chung chúng ta nên tách biệt lựa chọn 1) danh mục đầu tư có lợi nhuận theo rủi ro tốt nhất là gì? và 2) chúng ta nên chấp nhận rủi ro nào? Bài báo mới này và nhiều bài báo tương tự đã gây nhầm lẫn giữa hai điều này. Nếu danh mục đầu tư có tỷ suất lợi nhuận theo rủi ro tốt nhất không mang lại đủ lợi nhuận kỳ vọng cho bạn thì bạn hãy tận dụng nó (trong phạm vi lý do). Nếu nó có quá nhiều rủi ro cho bạn, bạn sẽ giảm đòn bẩy bằng tiền mặt. Điều đáng chú ý là điều này đã được chứng minh là có hiệu quả.”

Asness quay trở lại những vấn đề cơ bản của lý thuyết danh mục đầu tư hiện đại để chỉ ra rằng bạn có thể sở hữu một tài sản duy nhất, nhưng đừng kỳ vọng rằng một tài sản đó sẽ hoạt động tốt hơn danh mục tài sản đa dạng hóa (tức là không tương quan hoàn hảo) trên cơ sở điều chỉnh rủi ro .

Đa dạng hóa có quan trọng đối với tiền điện tử không?

Các nhà đầu tư tiền điện tử nên tự hỏi mình một câu hỏi tương tự: tại sao không phải là Bitcoin 100%?

Với sự chú ý quá mức của giới truyền thông về Bitcoin, các nhà bình luận thị trường thường đánh đồng “tiền điện tử” với “Bitcoin”. Việc phê duyệt các quỹ ETF bitcoin giao ngay có thể là bước quan trọng đầu tiên hướng tới việc áp dụng rộng rãi của nhà đầu tư, nhưng đã xuất hiện một sự khác biệt rõ ràng so với quy tắc vàng về đa dạng hóa.

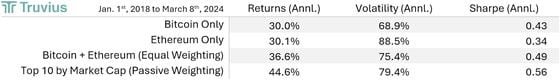

Hãy cùng xem xét bốn danh mục đầu tư tiền điện tử giả định từ năm 2018: Chỉ Bitcoin và Chỉ Ethereum (không đa dạng hóa), phân bổ trọng số bằng nhau cho Bitcoin và Ethereum (đa dạng hóa một chút) và danh mục đầu tư có trọng số thụ động gồm 10 tài sản không phải stablecoin hàng đầu trong bất kỳ tháng nào (đa dạng hóa tốt hơn).

Điểm mấu chốt: vấn đề đa dạng hóa đối với tiền điện tử.

Các danh mục đầu tư Chỉ Bitcoin và Chỉ Ethereum tạo ra lợi nhuận hàng năm rất giống nhau, khoảng ~ 30%, nhưng Ethereum Only có mức độ biến động cao hơn, dẫn đến hiệu suất điều chỉnh rủi ro kém hơn so với Bitcoin. Lợi nhuận hàng năm ở mức độ lớn này có thể đáp ứng được “những người theo chủ nghĩa tăng giá Bitcoin” và “Những người theo chủ nghĩa tối đa hóa Ethereum”, nhưng liệu các nhà đầu tư có thể xây dựng danh mục đầu tư hiệu quả hơn không?

Bằng cách kết hợp Bitcoin và Ethereum trong một giỏ đơn giản có trọng số bằng nhau gồm hai tài sản, chúng tôi nhận thấy lợi nhuận được điều chỉnh theo rủi ro được cải thiện đáng kể. So với Bitcoin Only, rủi ro hàng năm tăng lên đôi chút nhưng mức tăng lợi nhuận lớn hơn mức tăng biến động, dẫn đến hiệu suất điều chỉnh rủi ro vượt trội. Nếu rủi ro tăng nhẹ so với Bitcoin Only không được nhà đầu tư chấp nhận, thì nhà đầu tư có thể giữ một số tiền mặt cùng với danh mục đầu tư để giảm bớt sự biến động trong khi vẫn đạt được lợi nhuận tốt hơn.

Việc bổ sung thêm tài sản vào danh mục đầu tư đã cải thiện hơn nữa lợi nhuận điều chỉnh theo rủi ro. Với danh mục đầu tư được cân bằng lại hàng tháng, có trọng số thụ động gồm 10 tài sản hàng đầu theo vốn hóa thị trường lưu hành, biến động hàng năm thực tế vẫn không đổi so với danh mục BTC-ETH có trọng số tương đương, trong khi lợi nhuận hàng năm tăng lên một cách có ý nghĩa.

Việc mở rộng vũ trụ tài sản kỹ thuật số để nắm bắt tốt hơn đề xuất giá trị của các công nghệ blockchain khác biệt đã cải thiện các đặc điểm lợi nhuận được điều chỉnh theo rủi ro của danh mục đầu tư.

Phần kết luận

Bất chấp lịch sử ngắn ngủi và đầy biến động của tiền điện tử, bằng chứng gần đây cho thấy điều mà thị trường truyền thống đã nhiều lần chứng minh: sở hữu một tài sản duy nhất mang lại lợi nhuận được điều chỉnh theo rủi ro kém hơn trong dài hạn so với danh mục tài sản đa dạng.

Tổng hợp và chỉnh sửa: ThS Phạm Mạnh Cường

Theo Coindesk