Cuộc suy thoái được chờ đợi từ lâu và kết quả là khôi phục thị trường gấu năm 2022 đã không thành hiện thực cho đến nay vào năm 2023. Trên thực tế, hầu hết các tài sản đều bắt đầu tăng giá, với Nasdaq đạt mức cao nhất trong 52 tuần vào ngày 12/7.

Michael Burry của chương trình nổi tiếng The Big Short đã tuyên bố vào tháng 1 rằng Hoa Kỳ có thể rơi vào suy thoái vào cuối năm 2023, với Chỉ số giá tiêu dùng (CPI) thấp hơn và Cục Dự trữ Liên bang Hoa Kỳ (Fed) cắt giảm lãi suất (lưu ý rằng CPI của tuần trước thấp hơn nhiều so với dự kiến, tiếp tục thúc đẩy đợt tăng giá gần đây). Theo quan điểm của ông, điều này sẽ dẫn đến đợt lạm phát tăng đột biến khác.

Gần đây, nhà phân tích vĩ mô và tiền điện tử độc lập Lyn Alden đã khám phá chủ đề này trong một bản tin được xuất bản vào tháng 7.

Trong báo cáo, Alden xem xét môi trường lạm phát ngày nay bằng cách so sánh với hai thời kỳ tương tự nhưng khác biệt: thập niên 1940 và thập niên 1970. Từ đó, bà kết luận rằng nền kinh tế Hoa Kỳ có thể sẽ bị đình trệ hoặc suy thoái nhẹ trong khi lạm phát dai dẳng. Điều này có nghĩa là các thị trường tiếp tục hướng lên cho đến khi cuộc suy thoái chính thức xảy ra.

Nguồn: Lyn Alden

Cuộc chiến lạm phát của Fed Hoa Kỳ tiếp tục

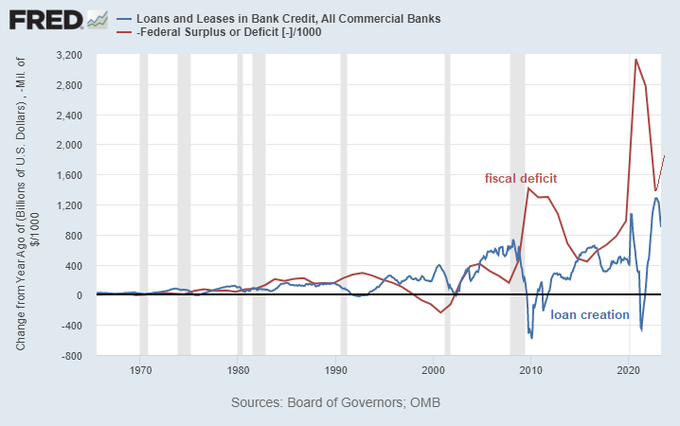

Sự khác biệt quan trọng giữa hai giai đoạn là ngân hàng cho vay nhanh chóng và thâm hụt ngân sách tiền tệ hóa quá lớn, mà Alden gợi ý là những yếu tố cơ bản thúc đẩy lạm phát. Ngân hàng cho vay nhanh vào những năm 1970 khi những người thuộc thế hệ bùng nổ dân số bắt đầu mua nhà, trong khi thâm hụt ngân sách xảy ra trong Thế chiến II do tài trợ cho chiến tranh.

Những năm 2020 giống những năm 1940 hơn là những năm 1970, nhưng Fed Hoa Kỳ đang thực hiện chính sách tiền tệ của những năm 1970. Điều này có thể trở nên khá phản tác dụng. Như Alden giải thích:

“Vì vậy, khi Cục Dự trữ Liên bang Hoa Kỳ tăng lãi suất, chi phí lãi suất liên bang tăng lên và thâm hụt liên bang mở rộng một cách trớ trêu vào thời điểm mà thâm hụt là nguyên nhân chính gây ra lạm phát ngay từ đầu. Nó có nguy cơ giống như cố gắng dập tắt ngọn lửa dầu mỡ trong nhà bếp bằng nước, điều này có ý nghĩa trực quan nhưng không hiệu quả như mong đợi”.

Nói cách khác, lạm phát ngày nay chủ yếu do nợ liên bang mới thúc đẩy, hay một số người thường là chính phủ in tiền.

Tăng lãi suất để làm dịu lạm phát có thể hiệu quả, nhưng đồng nghĩa với lạm phát bắt nguồn từ việc mở rộng tín dụng gắn liền với các khoản vay ngân hàng. Trong khi lãi suất cao hơn kiềm chế lạm phát như vậy bằng cách làm cho việc đi vay trở nên đắt đỏ hơn và do đó làm giảm việc tạo ra các khoản vay trong khu vực tư nhân, thì chúng lại làm cho thâm hụt ngân sách trở nên tồi tệ hơn bằng cách tăng số tiền lãi phải trả cho các khoản nợ đó. Nợ liên bang ngày nay là hơn 100% tổng sản phẩm quốc nội (GDP), so với chỉ 30% trong những năm 1970.

Chi phí trả lãi của chính phủ liên bang so với tỷ lệ hiệu quả của quỹ liên bang | Nguồn: FRED

Trong khi Cục Dự trữ Liên bang Hoa Kỳ đã hạ nhiệt một số bộ phận của nền kinh tế bằng cách tăng lãi suất thêm 500 điểm cơ bản trong chỉ hơn 1 năm, nguyên nhân cơ bản của môi trường lạm phát hiện tại vẫn chưa được giải quyết. Và với tỷ lệ nợ trên GDP cao hơn nhiều so với Hoa Kỳ 50 năm trước, tình hình sẽ chỉ trở nên tồi tệ hơn với tốc độ nhanh hơn. Nhưng thị trường vẫn kiên cường, bao gồm cả cổ phiếu công nghệ và tiền điện tử, mặc dù mối tương quan giữa hai loại này đã bị phá vỡ.

Như vậy, có lẽ Fed đang sử dụng một công cụ không phù hợp với tình hình, nhưng điều này không ngăn được thị trường, ít nhất là cho đến thời điểm hiện tại.

Big Tech bất chấp ước tính suy thoái và thúc đẩy cổ phiếu

Bất chấp cuộc chiến của Fed Hoa Kỳ với lạm phát và kỳ vọng của những người tham gia thị trường về một cuộc suy thoái không thể tránh khỏi, nửa đầu năm 2023 khá lạc quan đối với cổ phiếu và đợt phục hồi tiếp tục kéo dài sang tháng 7. Trong khi trái phiếu bị bán tháo trở lại, nâng lợi suất lên gần mức cao nhất của năm 2022, thì các tài sản rủi ro như cổ phiếu công nghệ tăng vọt.

Điều quan trọng cần lưu ý là đợt phục hồi này chủ yếu được 7 cổ phiếu dẫn dắt, bao gồm những cái tên nổi bật như Nvidia, Apple, Amazon và Google. Những cổ phiếu này tạo nên trọng lượng không cân xứng của Nasdaq:

Nguồn: Markets & Mayhem

Trái phiếu giảm, tiền điện tử và công nghệ tăng

Sự phục hồi của lĩnh vực công nghệ phần lớn nhờ vào sự cường điệu trí tuệ nhân tạo và một số ít cổ phiếu vốn hóa lớn cũng đã đón đầu xu hướng giảm thanh khoản trên thị trường trái phiếu.

Alden lưu ý cách điều này bắt đầu vào cuối năm ngoái:

“Nhưng sau đó, một số thứ bắt đầu thay đổi vào đầu quý 4/2022. Kho bạc Hoa Kỳ bắt đầu bán thanh khoản trở lại thị trường và bù đắp cho việc thắt chặt định lượng của Fed Hoa Kỳ, kéo theo chỉ số đô la giảm. S&P 500 đã tìm thấy đáy và bắt đầu ổn định. Thanh khoản trên thị trường trái phiếu chính phủ bắt đầu giảm. Nhiều tài sản được thúc đẩy bởi thanh khoản như Bitcoin đã tăng trở lại”.

Một báo cáo ngày 11/7 từ Pantera Capital đưa ra những quan sát tương tự, lưu ý rằng lãi suất thực cũng có câu chuyện rất khác khi so sánh với những năm 1970.

“Các thị trường truyền thống có thể gặp khó khăn và blockchain là nơi trú ẩn an toàn”, một phần vì “Fed Hoa Kỳ cần tiếp tục tăng lãi suất”, do lãi suất thực vẫn ở mức -0,35% theo báo cáo. Báo cáo cũng kết luận từ điều này, “vẫn còn rất nhiều rủi ro trong trái phiếu”.

Báo cáo tiếp tục lưu ý rằng trong khi hầu hết các loại tài sản khác đều nhạy cảm với lãi suất, tiền điện tử thì không. Mối tương quan của Bitcoin với cổ phiếu trong năm 2022 do sự sụp đổ của “các thực thể tập trung sử dụng đòn bẩy quá mức” thúc đẩy. Ngày nay, tương quan đó đã đạt đến mức gần như bằng 0:

Mối tương quan giữa Bitcoin với S&P 50 | Nguồn: Pantera Capital

Trong số những vấn đề quan trọng, tài sản rủi ro dường như có giá bid thấp hơn trong thời điểm hiện tại. Tuy nhiên, xu hướng này dễ dàng đảo ngược trước cuối năm.

Dan Morehead của Pantera Capital đã nói rất hay khi tuyên bố rằng:

“Đã giao dịch trong 35 năm theo chu kỳ thị trường, tôi đã học được rằng thị trường có thể đi xuống trong thời gian dài. Chỉ có rất nhiều nỗi đau mà các nhà đầu tư có thể gánh chịu. […] Đã tròn 1 năm kể từ TerraLUNA/SBF/… Đã đủ thời gian rồi. Chúng ta có thể tăng giá ngay bây giờ”.

Xu hướng giá Bitcoin và lợi nhuận hàng năm | Nguồn: Vốn Pantera

Với sự kiện halving sắp xảy ra và triển vọng về Bitcoin ETF giao ngay sắp xuất hiện, các chất xúc tác cho tiền điện tử dường như đã sẵn sàng breakout trong hầu hết mọi tình huống.

Đình Đình

Theo Cointelegraph