Các công cụ phái sinh tiền điện tử cho thấy xu hướng tăng giá nhưng không bị mở rộng quá mức so với các chuẩn mực lịch sử. Đó là tin tốt cho toàn bộ thị trường tiền điện tử.

Bitcoin gần đây đã đạt được mức cao mới vào năm 2023, nhưng vẫn còn một câu hỏi đặt ra: Liệu thị trường có mở rộng quá mức và chúng ta đã đạt đến đỉnh cao của sự nhiệt tình chưa? Chúng ta có thể hiểu rõ hơn về những câu hỏi này bằng cách kiểm tra vị trí của thị trường quyền chọn tiền điện tử.

Sự so sánh phù hợp nhất với quý 4 năm 2023 là đợt phục hồi mà chúng ta đã thấy trong quý 4 năm 2020. Trên thực tế, bằng cách cộng gộp lợi nhuận của BTC trong cả hai năm, chúng ta có thể nhận ra một câu chuyện tương tự đáng kinh ngạc đang diễn ra.

(Hiệu suất giao ngay BTC 2020 màu xanh lá cây và 2023 màu cam)

Hiện tại, mức độ biến động ngụ ý của các quyền chọn (thể hiện sự đặt cược của nhà đầu tư vào mức độ biến động thực tế trong tương lai của BTC) đang dao động gần mức đỉnh năm 2023, chủ yếu do việc mua quyền chọn mua. Điều này có thể cho thấy thị trường đã tính đến tiềm năng tăng giá bùng nổ mà tất cả chúng ta đều hy vọng.

Tuy nhiên, khi chúng ta nhìn lại sự biến động ngụ ý của BTC trong bốn năm qua, nó vẫn tương đối yếu, ngụ ý rằng BTC vẫn chưa chứng tỏ được khả năng phục hồi bùng nổ trong lịch sử. Khi BTC tăng mạnh vào quý 4 năm 2020, độ biến động quyền chọn đi kèm đạt đỉnh điểm khoảng 150%, trong khi ngày nay nó ở mức xấp xỉ 50%.

(BTC ngụ ý sự biến động đối với các quyền chọn “bằng tiền”)

Chúng ta cũng có thể so sánh giữa cơ sở hợp đồng tương lai lịch sử ngày hôm nay và ngày 1 tháng 1 năm 2020. Trước đó, cơ sở hợp đồng tương lai trên Deribit được tính lãi suất 20% hàng năm, tương đương với 17 lần lãi suất phi rủi ro 10 năm. Hiện nay, lãi suất cơ bản tương lai là khoảng 10% hoặc 2,4 lần lãi suất phi rủi ro tương đương. Những chênh lệch đáng kể này từ nay đến năm 2020 không nhất thiết dự báo giá giao ngay cao hơn, nhưng chúng cho thấy sức mua tiềm năng phần lớn vẫn chưa được chú ý.

Cuối cùng, điều quan trọng cần lưu ý là mức biến động ngụ ý mà các nhà giao dịch sẵn sàng trả có mối liên hệ chặt chẽ với mức độ biến động thực tế mà BTC đang trải qua (biến động thực tế), đã đạt mức thấp mới vào năm 2023. Mối liên hệ này thường được gọi là Rủi ro chênh lệch Premium (VRP) và đã được mở rộng kể từ giữa tháng 10. Gần đây, các nhà giao dịch quyền chọn đã liên tục sẵn sàng trả một khoản phí bảo hiểm đáng kể cho sự biến động thực tế của BTC, dự đoán khả năng xảy ra các chuyển động bùng nổ.

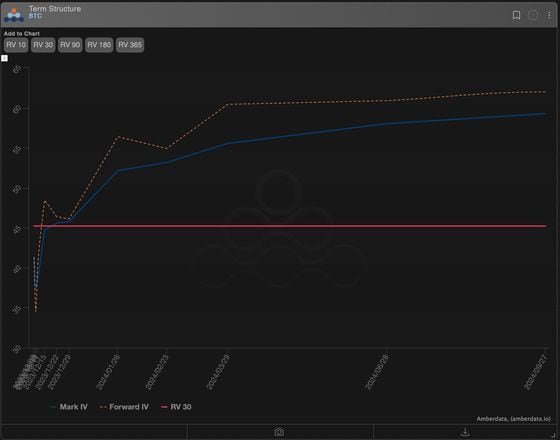

(Cấu trúc thời hạn biến động ngụ ý “bằng tiền” của BTC)

Chúng tôi hiện đang chứng kiến sự biến động ngụ ý đặc biệt rõ rệt, cao hơn trong tháng hết hạn quyền chọn tháng Một. Điều này phản ánh dự đoán rằng Ủy ban Chứng khoán và Giao dịch sẽ phê duyệt/từ chối các quỹ ETF Bitcoin giao ngay, khiến thị trường biến động.

Biến động kỳ hạn (chênh lệch biến động ngụ ý thực tế được định giá giữa hợp đồng hết hạn vào ngày 29 tháng 12 và hợp đồng tháng 1) hiện ở mức khoảng 57%, mức chênh lệch 12 điểm của biến động thực tế trong khoảng 30 ngày là 45%.

Tình huống này cho thấy rằng người mua quyền chọn đang đặt cược không chính xác và được định giá quá cao hoặc sự biến động đáng kể của BTC sẽ không chỉ tiếp tục mà còn ngày càng lớn hơn.

Tổng hợp và chỉnh sửa: ThS Phạm Mạnh Cường

Theo Coindesk