Token quản trị của Uniswap, UNI, đã được ra mắt vào năm 2020. Trong bốn năm qua, dù toàn bộ nguồn cung của UNI đã được mở khóa hoàn toàn, nhưng tính đến thứ Tư vừa qua, chỉ có 25% số token được đưa vào lưu thông.

Phần lớn số token này đang được nắm giữ bởi sáu ví lớn nhất. Dữ liệu từ trình theo dõi on-chain EmberCN cho thấy rằng sáu địa chỉ hàng đầu, bao gồm a16z và Union Square Ventures, chưa bán số UNI mà họ đang sở hữu.

Hoạt động của các ví cá voi có tác động đến giá tùy thuộc vào việc họ tích lũy hay phân phối tài sản với quy mô lớn.

Tại thời điểm viết bài, UNI được giao dịch ở mức $6,88, tăng hơn 2% trong ngày.

Token Uniswap có thể tăng mạnh hoặc giảm sâu tùy thuộc vào các yếu tố này

Theo dữ liệu on-chain, các ví nắm giữ token Uniswap lớn nhất vẫn chưa bán số UNI của họ, dù toàn bộ nguồn cung của token quản trị này đã được mở khóa. Sự kiện mở khóa cuối cùng bắt đầu vào ngày 18 tháng 9 năm 2023, mở khóa 227.040 UNI mỗi ngày trong 365 ngày.

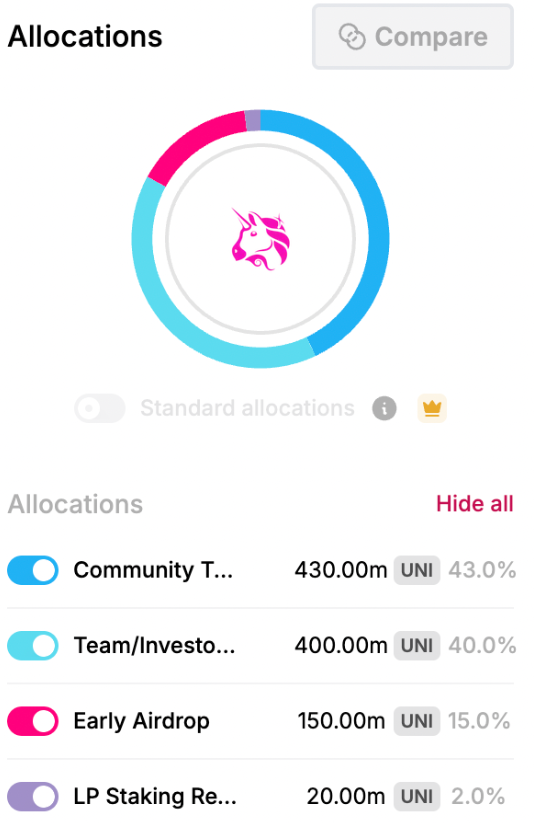

Dữ liệu từ nền tảng Tokenunlocks cho thấy rằng toàn bộ nguồn cung (tối đa) của Uniswap, 1 tỷ token, đã được mở khóa. Các token được phân bổ theo cách sau:

Phân bổ token Uniswap

Trong số 430 triệu UNI được phân bổ cho quỹ cộng đồng, địa chỉ hiện tại đang nắm giữ 399.789.850 token UNI, theo dữ liệu từ Etherscan. Điều này có nghĩa là 30,21 triệu token còn lại đã chảy vào thị trường.

TOP holder của Uniswap

Phần còn lại của số token này vẫn chưa được theo dõi, nằm trong các ví lạnh hoặc ví giao dịch của các tổ chức. Chỉ 7% số token phân bổ cho quỹ cộng đồng đã đi vào lưu thông, góp phần tạo ra áp lực bán thấp trên các nền tảng giao dịch của Uniswap.

Ví Uniswap có lượng nắm giữ token UNI lớn, a16z, USV, ParaFi Capital

Dữ liệu từ Coingecko cho thấy nguồn cung lưu thông của UNI là 753.766.667, tuy nhiên, phân tích của EmberCN về các token mới được mở khóa trong khoảng thời gian từ 2023 đến 2024 cho thấy chỉ có khoảng 25,83% token UNI hiện đang trong lưu thông.

Mặc dù điều này có vẻ tích cực đối với tài sản, nhưng một cái nhìn sâu hơn cho thấy cách mà sự kiểm soát của sáu thực thể lớn đang nắm giữ UNI và hành động của họ (bán tháo hàng loạt, chốt lời hoặc tiếp tục nắm giữ) có thể ảnh hưởng đến giá của tài sản này.

Một điều thú vị là Tổng chưởng lý bang New York, Letitia James, đã gửi trát hầu tòa cho một số quỹ đầu tư mạo hiểm đã đầu tư vào Uniswap. Danh sách này bao gồm Andreessen Horowitz (thường được biết đến là a16z) và Union Square Ventures, cùng một số tổ chức khác. Báo cáo từ Axios cho thấy rằng Ủy ban Giao dịch và Chứng khoán Hoa Kỳ (SEC) cũng đã đặt câu hỏi với các quỹ đầu tư mạo hiểm vào đầu năm nay.

Khi các nhà quản lý tăng cường giám sát các thực thể đang nắm giữ phần lớn UNI, những bước đi tiếp theo của họ có thể quyết định sự lên hoặc xuống của giá tài sản này. Nếu các thực thể bán tháo số UNI họ nắm giữ trên quy mô lớn, điều đó có thể làm tăng áp lực bán đối với Uniswap, đẩy giá xuống thấp hơn. Ngược lại, nếu các quỹ đầu tư mạo hiểm tiếp tục giữ UNI và nhu cầu được duy trì ở mức hiện tại hoặc tăng lên, giá UNI có thể giữ vững hoặc tăng trong ngắn hạn.

Bạn có thể xem giá UNI ở đây.

Disclaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Nhà đầu tư nên tìm hiểu kỹ trước khi ra quyết định. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

SN_Nour

Theo Fxstreet