Trong một cuộc phỏng vấn gần đây với các nhà phân tích tại công ty nghiên cứu và môi giới Bernstein, Michael Saylor – nhà sáng lập và CEO MicroStrategy cho biết mục tiêu cuối cùng của công ty là trở thành ngân hàng Bitcoin hàng đầu.

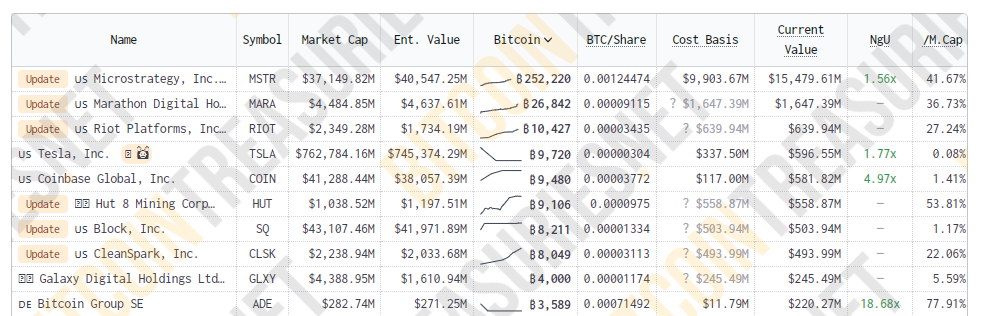

MicroStrategy tích cực mua Bitcoin kể từ năm 2020, tận dụng nợ và vốn chủ sở hữu để tối đa hóa lợi nhuận và vượt trội hơn nhiều khoản đầu tư truyền thống. Việc công ty mua 7.420 BTC mới nhất được công bố vào tháng trước đã nâng tổng số BTC nắm giữ lên 252.220 BTC, hiện có giá trị hơn 15 tỷ đô la, so với tổng chi phí khoảng 9,9 tỷ đô la và 4 tỷ đô la nợ. Con số này tương đương với 1,2% tổng nguồn cung 21 triệu Bitcoin nên MicroStrategy trở thành công ty nắm giữ BTC lớn nhất thế giới.

Nguồn: Bitcoin Treasuries

Michael Saylor lập luận rằng Bitcoin là tài sản có hiệu suất hoạt động cao nhất của thế kỷ 21. Ông coi đây là một hình thức vốn kỹ thuật số mang tính cách mạng, cung cấp biện pháp phòng ngừa lạm phát mạnh mẽ và là công cụ vượt trội để lưu trữ giá trị dài hạn. Saylor tin rằng biến động của Bitcoin thu hút các nhà đầu tư tìm kiếm lợi nhuận cao và theo thời gian, nó sẽ trở nên thiết yếu đối với danh mục đầu tư của tổ chức và bán lẻ.

Dưới sự lãnh đạo của Saylor, công ty đã thể hiện niềm tin mãnh liệt vào luận điểm này, vì vậy nếu luận điểm này đúng và MicroStrategy trở thành một công ty lớn có hàng trăm tỷ đô la Bitcoin thì cuối cùng là gì?

Theo giám đốc tài sản kỹ thuật số Gautam Chhugani của Bernstein, Saylor coi MicroStrategy như một ngân hàng Bitcoin trong lĩnh vực kinh doanh cốt lõi là tạo ra các công cụ thị trường vốn Bitcoin gồm vốn chủ sở hữu, trái phiếu chuyển đổi, thu nhập cố định và cổ phiếu ưu đãi.

“Đây là tài sản có giá trị nhất trên thế giới. Mục tiêu cuối cùng là trở thành ngân hàng Bitcoin hàng đầu hoặc ngân hàng thương mại, hoặc bạn có thể gọi là công ty tài chính Bitcoin. Nếu chúng ta kết thúc với 20 tỷ đô la trái phiếu chuyển đổi, 20 tỷ đô la cổ phiếu ưu đãi, 10 tỷ đô la nợ và 50 tỷ đô la một số loại công cụ nợ, công cụ cấu trúc, chúng ta sẽ có 100-150 tỷ đô la Bitcoin.

Công ty đang giao dịch ở mức chênh lệch 50%, nhưng với nhiều biến động và ARR (doanh thu định kỳ hàng năm) hơn, chúng ta có thể xây dựng một công ty có mức chênh lệch 100% cho 150 tỷ đô la Bitcoin và xây dựng một công ty trị giá 300-400 tỷ đô la với thị trường quyền chọn lớn nhất, thị trường vốn lớn nhất. Và sau đó về cơ bản, chúng tôi bắt đầu thâm nhập vào thị trường thu nhập cố định và tiếp tục mua thêm Bitcoin. Bitcoin sẽ tăng giá lên hàng triệu đô la và sau đó chúng tôi tạo ra một công ty nghìn tỷ đô la”.

Michael Saylor – Nhà sáng lập và CEO MicroStrategy

Chiến lược của công ty dựa trên niềm tin dài hạn vào Bitcoin như một loại tiền giảm phát tốt nhất. Hiện tại, vua tiền điện tử chiếm 0,1% vốn tài chính toàn cầu và Michael Saylor dự đoán con số này sẽ tăng lên 7%, ngụ ý mức giá 13 triệu đô la cho mỗi BTC vào năm 2045, như Chhugani đã giải thích.

Nếu thị trường vốn của Hoa Kỳ cho phép MicroStrategy huy động vốn thông qua nợ, vốn chủ sở hữu và các công cụ khác, thì họ sẽ phấn khởi mở rộng quy mô và kinh doanh chênh lệch giá giữa thị trường vốn USD và Bitcoin, mà Saylor dự kiến sẽ tăng trưởng 29% hàng năm trong kịch bản cơ bản của ông.

Khi được hỏi về khả năng mở rộng chiến lược nợ của công ty, Saylor trả lời:

“Tôi nghĩ là có thể mở rộng vô hạn. Tôi không gặp vấn đề gì về cách chúng tôi có thể huy động thêm 100 tỷ đô la vốn và sau đó là 200 tỷ đô la. Đó là một loại tài sản nghìn tỷ đô la sẽ tăng lên 10 nghìn tỷ đô la và sau đó là 100 nghìn tỷ đô la. Rủi ro rất đơn giản — đó là Bitcoin. Hoặc bạn tin rằng Bitcoin là thứ gì đó hoặc nó không là gì cả”.

Một ngân hàng Bitcoin chỉ vay và không cho vay

Chhugani cũng lưu ý quan điểm của Saylor rằng lợi suất tăng trưởng trung bình hàng năm cơ bản của Bitcoin đủ hấp dẫn để tiếp tục kiếm tiền từ hoạt động kinh doanh chênh lệch giá trên thị trường vốn và không cho vay Bitcoin như mô hình ngân hàng truyền thống.

“Quan điểm của tôi là vay 1 tỷ đô la từ thị trường thu nhập cố định và cho vay vào Bitcoin với ARR 50%, không có rủi ro đối tác, thông minh hơn nhiều so với việc đảo ngược điều đó và tìm một người sẵn sàng trả cho tôi 12%-14%”, Saylor nói.

Nhà sáng lập MicroStrategy lập luận rằng cho vay cá nhân, công ty và chính phủ rủi ro hơn là “cho vay vào Bitcoin” — theo ông là đầu tư vào Bitcoin — và nói thêm rằng công ty hiện không có kế hoạch cho vay các khoản nắm giữ Bitcoin của mình.

“Thay vì tìm cách huy động vốn khác, chúng tôi nghĩ rằng tốt hơn là quyết định vay 10 tỷ đô la từ những người muốn cho vay, với mức lãi suất cao hơn 1%. Sau đó, sẽ sử dụng số tiền này để cho vay vào Bitcoin với mức lãi suất từ 30% đến 50%, mà không có rủi ro từ bên đối tác. Khi bạn vượt qua được biến động và học cách quản lý nó, kịch bản giảm giá mà tôi thấy trước là Bitcoin chỉ tăng 22% một năm trong thập kỷ tới. Ai sẽ trả cho bạn lãi suất 22%?”.

Tại sao các công ty khác không thể làm theo MicroStrategy?

Chhugani cho biết MicroStrategy tin rằng họ đã kết nối thị trường USD và Bitcoin bằng cách cung cấp các công cụ có thể đầu tư, giúp các nhà đầu tư tiếp xúc với biến động của Bitcoin thông qua các hợp đồng quyền chọn và trái phiếu chuyển đổi có bảo vệ rủi ro giảm giá. Mặt khác, MicroStrategy được hưởng lợi từ khoản nợ chi phí thấp và phí chênh lệch chuyển đổi hấp dẫn, một mô hình mà các công ty nhỏ khó có thể sao chép và các công ty lớn khó có thể cung cấp do trọng tâm kinh doanh đa dạng của họ.

Theo Bitcoin Treasuries, công ty khai thác Bitcoin MARA hiện là công ty nắm giữ lớn thứ hai sau MicroStrategy, với lượng nắm giữ là 26.842 BTC (1,6 tỷ đô la). Công ty đầu tư Nhật Bản Metaplanet có lẽ là công ty phản ánh sát sao nhất chiến lược của MicroStrategy nhưng chỉ nắm giữ 748,5 BTC (45,7 triệu đô la) sau khi mua 109 BTC (6,6 triệu đô la) vào thứ 6.

“Mọi công ty trong hệ sinh thái tiền điện tử, bao gồm tất cả các công ty khai thác Bitcoin cũng như sàn giao dịch như Coinbase và Block, đều nên chấp nhận Bitcoin làm tài sản dự trữ kho bạc. Họ đang phá hủy nhiều giá trị cổ đông bằng bảng cân đối kế toán như họ đang tạo ra bằng P&L. Chúng tôi đang dần giành được sự ủng hộ của các công ty đã có lập trường mới, như Semler Scientific và Marathon. Tôi hy vọng sẽ thấy nhiều thợ đào và sàn giao dịch làm theo trong tương lai”, Saylor cho biết.

Gautam Chhugani duy trì các vị thế Long dài hạn trong nhiều loại tiền điện tử khác nhau. Bernstein và các công ty liên kết có thể nhận được khoản hoàn trả cho các dịch vụ ngân hàng đầu tư từ MicroStrategy.

Bạn có thể xem giá Bitcoin ở đây.

Minh Anh

Theo The Block