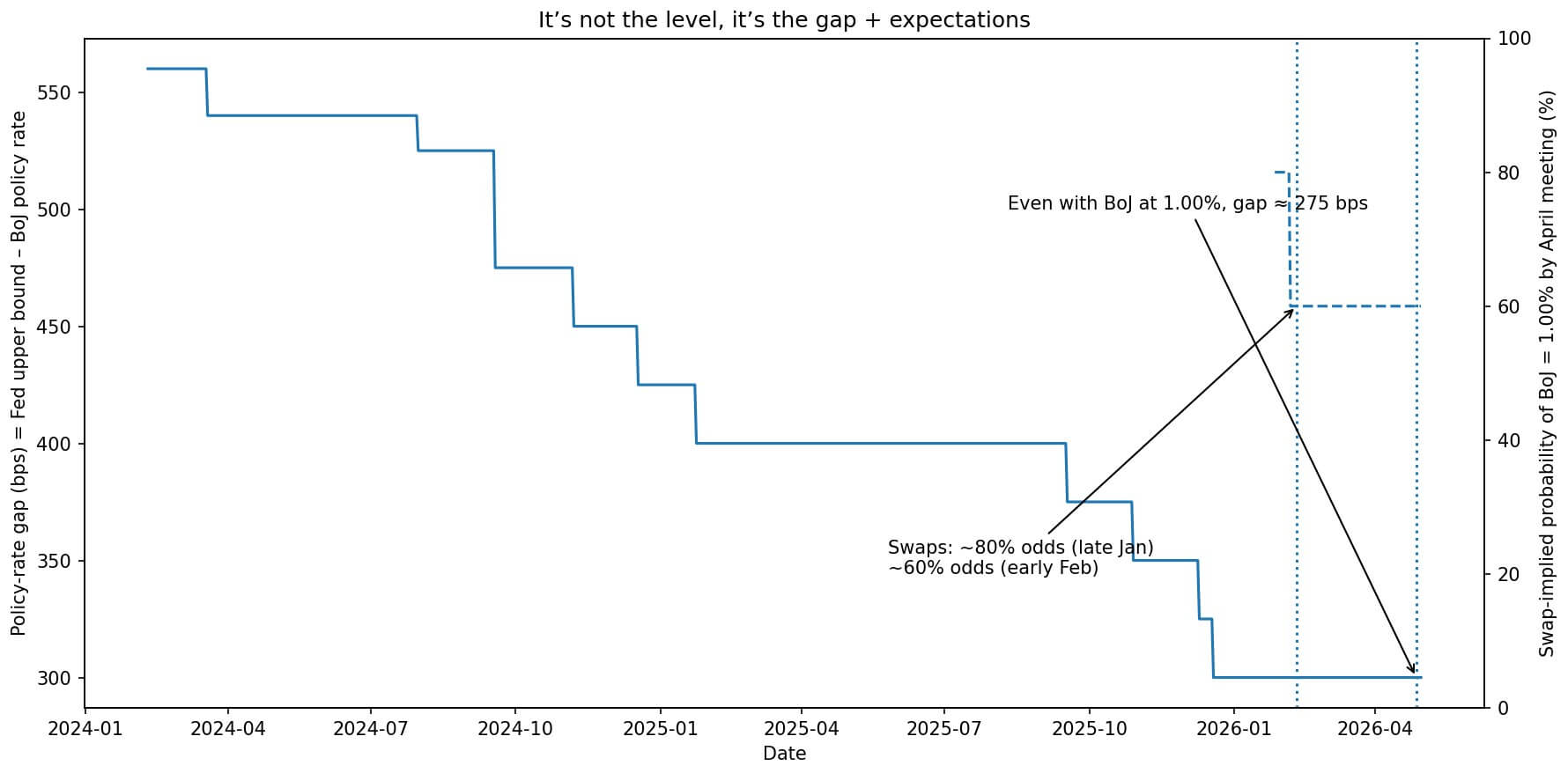

Bank of America Securities dự báo Ngân hàng Trung ương Nhật Bản (BoJ) sẽ nâng lãi suất chính sách từ 0,75% lên 1,0% tại cuộc họp ngày 27–28/4. Theo dữ liệu hoán đổi được trích dẫn trong biên bản họp gần đây của BoJ, thị trường hiện đã định giá khoảng 80% khả năng kịch bản này xảy ra.

Mức tăng 25 điểm cơ bản thoạt nhìn có vẻ khiêm tốn, nhưng cuộc tranh luận xoay quanh nó sâu sắc hơn nhiều: liệu việc quay trở lại mức lãi suất 1% — lần cuối xuất hiện vào giữa thập niên 1990 — có kích hoạt làn sóng đảo chiều carry trade toàn cầu, buộc các tài sản rủi ro, bao gồm Bitcoin, phải giảm đòn bẩy?

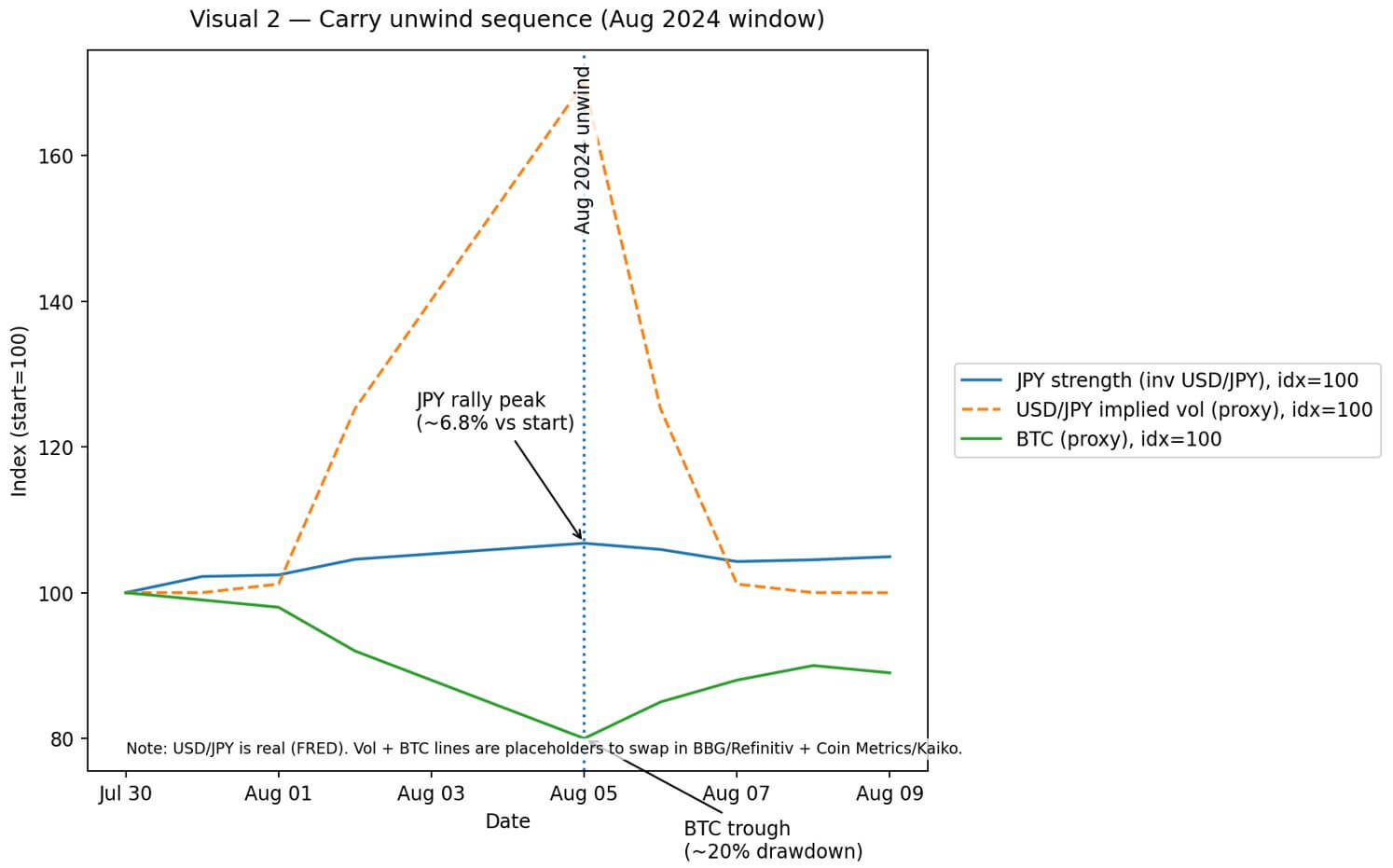

Tháng 8/2024, một đợt tăng mạnh của đồng yên do hoạt động đóng carry trade đã khiến Bitcoin và ETH lao dốc tới 20% chỉ trong vài giờ.

Sau đó, Ngân hàng Thanh toán Quốc tế (BIS) mô tả sự kiện này như một điển hình của quá trình giảm đòn bẩy bắt buộc: các lệnh gọi ký quỹ lan rộng trên thị trường futures, quyền chọn và cấu trúc tài sản thế chấp, trong đó crypto chịu ảnh hưởng đáng kể.

Vì vậy, khi thị trường nhắc lại cụm từ “Nhật Bản ở mức 1%” hay “rủi ro hệ thống”, câu hỏi đặt ra là liệu lịch sử có lặp lại hay bối cảnh lần này đã khác.

So sánh với năm 1995 và điểm khác biệt

Ngày 14/4/1995, BoJ thiết lập lãi suất chiết khấu cơ bản ở mức 1,00%. Chỉ năm ngày sau, đồng USD giảm xuống 79,75 yên — mức thấp kỷ lục hậu Hiệp định Plaza — buộc các ngân hàng trung ương phải phối hợp can thiệp.

Năm tháng sau đó, BoJ cắt giảm lãi suất xuống 0,50%, mở đầu cho nhiều thập kỷ chính sách lãi suất siêu thấp.

Thời điểm đó cũng diễn ra sau “Great Bond Massacre” năm 1994 — đợt bán tháo trái phiếu toàn cầu khiến khoảng 1.500 tỷ USD giá trị danh mục bị xóa sổ khi lãi suất Mỹ và châu Âu tăng vọt.

Sự kết hợp giữa đồng yên mạnh lên, biến động trái phiếu và bất định chính sách đã tạo ra môi trường vĩ mô đầy biến động — điều thường được viện dẫn mỗi khi lập trường chính sách của Nhật thay đổi.

Tuy nhiên, cơ chế hiện nay đã khác. Năm 1995, đồng yên mạnh lên do thặng dư tài khoản vãng lai của Nhật tăng mạnh và dòng vốn rời bỏ tài sản định giá bằng USD. Việc điều chỉnh lãi suất khi đó là phản ứng, không phải nguyên nhân chính.

Hiện tại, Cục Dự trữ Liên bang Mỹ duy trì lãi suất ở mức 3,50–3,75%, cao hơn 275 điểm cơ bản so với mức 0,75% của Nhật. Khoảng chênh lệch này vẫn duy trì logic cấu trúc của carry trade: vay yên với chi phí thấp và đầu tư vào tài sản lợi suất cao hơn tại Mỹ hoặc thị trường mới nổi để hưởng chênh lệch.

Một đợt tăng 25 điểm cơ bản lên 1% không xóa bỏ khoảng cách này. Điều nó có thể làm là thay đổi kỳ vọng về lộ trình tiếp theo — và chính kỳ vọng, chứ không phải mức lãi suất tuyệt đối, mới là yếu tố thúc đẩy biến động tiền tệ.

Cách carry trade đảo chiều và vì sao biến động là yếu tố then chốt

Lợi nhuận của carry trade đến từ chênh lệch lãi suất, trừ đi mức tăng giá của đồng tiền tài trợ.

Nếu vay yên ở 0,75% và hưởng lợi suất 3,5% tại Mỹ, nhà đầu tư có chênh lệch khoảng 2,75%. Tuy nhiên, nếu đồng yên tăng giá 2,75%, toàn bộ lợi nhuận sẽ bị xóa sạch. Khi sử dụng đòn bẩy, tác động càng khuếch đại.

Ở mức đòn bẩy 10 lần, chỉ cần yên tăng 1% đã khiến vốn chủ sở hữu giảm 10% — đủ để kích hoạt margin call và buộc bán tài sản.

Rủi ro không nằm ở bản thân việc tăng lãi suất, mà ở yếu tố bất ngờ kết hợp với vị thế quá đông và thanh khoản mỏng. Tháng 8/2024, BoJ không chỉ nâng lãi suất mà còn phát tín hiệu “diều hâu” mạnh hơn kỳ vọng. Đồng yên tăng vọt, các quỹ theo chiến lược kiểm soát biến động buộc phải cắt giảm vị thế. Hợp đồng phái sinh bị đóng, basis chéo tiền tệ giãn rộng.

Bitcoin — vốn được coi là tài sản thế chấp thanh khoản trong các cấu trúc đòn bẩy — đã giảm mạnh cùng với cổ phiếu công nghệ và các tài sản beta cao.

BIS ghi nhận chuỗi phản ứng này cho thấy Bitcoin, dù thường được mô tả là tài sản phi tương quan, vẫn hành xử như tài sản “risk-on” khi thanh khoản toàn cầu thắt chặt đột ngột.

Kênh hồi hương vốn và trái phiếu Mỹ

Nhật Bản hiện nắm khoảng 1.200 tỷ USD trái phiếu Kho bạc Mỹ, là chủ nợ nước ngoài lớn nhất của Mỹ.

Khi BoJ nâng lãi suất, chênh lệch lợi suất giữa trái phiếu chính phủ Nhật (JGB) và trái phiếu Mỹ thu hẹp. Các quỹ hưu trí, công ty bảo hiểm và ngân hàng Nhật phải cân nhắc: liệu có nên tiếp tục nắm giữ trái phiếu Mỹ lợi suất 4,0% nhưng chịu rủi ro tỷ giá, trong khi JGB lợi suất gần 1,5% và không có rủi ro ngoại hối?

Quá trình tái cân bằng này không diễn ra ngay lập tức, nhưng có thể tạo áp lực tăng lợi suất Mỹ nếu dòng vốn hồi hương kéo dài. Lợi suất Kho bạc tăng đồng nghĩa chi phí vốn toàn cầu cao hơn, qua đó gây áp lực lên tất cả tài sản rủi ro, bao gồm Bitcoin.

Tác động mang tính gián tiếp nhưng thực tế: định giá Bitcoin phụ thuộc một phần vào chi phí cơ hội so với tài sản phi rủi ro. Khi chi phí cơ hội tăng, nhu cầu đầu cơ suy yếu.

Ba kịch bản cho tháng 4 và tác động tới Bitcoin

Kịch bản 1: BoJ nâng lãi suất lên 1% nhưng giữ thông điệp thận trọng, nhấn mạnh “phụ thuộc dữ liệu” và “bình thường hóa dần dần”. Đồng yên tăng nhẹ, biến động được kiểm soát. Phản ứng của Bitcoin hạn chế hoặc ngắn hạn.

Kịch bản 2: Tăng lãi suất kèm định hướng diều hâu rõ ràng hoặc dữ liệu lương mạnh hơn kỳ vọng. Đồng yên tăng mạnh 3–5% trong tuần, biến động gia tăng, các chiến lược kiểm soát rủi ro cắt giảm vị thế, margin call lan rộng. Bitcoin có thể giảm 10–20%, tương tự tháng 8/2024.

Kịch bản 3: BoJ giữ nguyên lãi suất 0,75% với giọng điệu ôn hòa. Đồng yên suy yếu, carry trade tái lập, khẩu vị rủi ro cải thiện. Bitcoin hưởng lợi cùng cổ phiếu và tín dụng.

Cần theo dõi điều gì?

Câu hỏi “BoJ lên 1% có phải rủi ro hệ thống?” phụ thuộc vào cách thực thi và bối cảnh.

Một bước đi được báo trước và có trật tự nhiều khả năng là sự kiện trung tính. Ngược lại, yếu tố bất ngờ trong môi trường thanh khoản mỏng có thể kích hoạt chuỗi biến động lan tỏa.

Nhà đầu tư cần theo dõi sát tuyên bố và Báo cáo Triển vọng ngày 27–28/4, đặc biệt là ngôn ngữ về lộ trình lãi suất và kỳ vọng lạm phát. Biến động hàm ý của USD/JPY quan trọng hơn tỷ giá giao ngay. Dữ liệu vị thế CFTC với các vị thế bán yên cực đoan cũng đáng chú ý. Ngoài ra, dòng vốn TIC cho thấy xu hướng hồi hương trái phiếu Mỹ.

Vai trò của Bitcoin trong bối cảnh này khá rõ: đây là tài sản thanh khoản, thường được sử dụng trong cấu trúc đòn bẩy của các quỹ vĩ mô tham gia carry trade yên. Khi các vị thế này bị tháo gỡ đột ngột, Bitcoin chịu áp lực bán. Nhưng nếu quá trình diễn ra dần dần, tương quan của Bitcoin với tài sản truyền thống suy yếu và nó quay lại giao dịch theo động lực cung – cầu riêng và xu hướng chấp nhận của tổ chức.

Việc BoJ nâng lãi suất lên 1% là khả năng thực tế. Rủi ro đảo chiều carry trade cũng có thật. Tuy nhiên, đó là rủi ro mang tính điều kiện, không phải điều tất yếu.

Phần lớn xác suất đã được thị trường định giá. Vấn đề còn lại là lộ trình sau 1% sẽ diễn ra dần dần hay tăng tốc, và liệu thanh khoản toàn cầu có đủ khả năng hấp thụ điều chỉnh này mà không gây đứt gãy.

Với Bitcoin, đây có thể chỉ là một biến động cần theo dõi — hoặc là cú sốc hệ thống cần chuẩn bị.

Theo Tapchibitcoin